消费日报网财经讯 饮料市场可谓玩家攒动、爆款迭出。靠一瓶气泡水爆红的元气森林、向奶茶进军的娃哈哈,而今,乳酸菌第一股将花落均瑶健康(605388.SZ)。

7月29日,均瑶健康披露了招股意向书,拟发行新股7000万股,发行后总股本为4.3亿股,计划募资11.99亿元。募集资金用于宜昌、衢州各产业基地年产常温发酵乳饮料10万吨项目,及品牌升级建设项目。

均瑶健康成立于1998年,2011 年起入局常温乳酸菌饮品市场。2017年至2019年,(以下称报告期内)公司主营业务贡献突出,97%以上的主营业务收入主要来源于常温乳酸菌系列饮品。

业绩表现是投资者首要关心的问题,均瑶健康似乎让人有点失望。2020 年上半年该公司整体经营情况呈现下降态势,营业收入为4.99亿元,同比下降26.07%;归母净利润为1.49亿元,同比下降22.58%。

此外,产品青黄不接、过度依赖经销商和代工厂都是均瑶健康必须解决得难题。

“味动力”单打独斗 产品线后继无人

深耕常温乳酸菌市场近十年,均瑶健康乳酸菌饮品销售额不断攀升,报告期内,其占主营业务收入的比例分别为99.02%、97.71%和 95.37%。

为了全方位占领市场,均瑶健康将乳酸菌饮品进行细分。根据目标群体和产品包装的不同,均瑶健康乳酸菌饮品分为味动力系列(分瓶装和利乐包装)、奇梦星系列及味动力沁饮乳味饮料。其中又以“味动力”系列乳酸菌饮品(瓶装)为核心产品。

据欧睿国际数据显示,2019 年在中国大陆常温乳酸菌饮品市场按零售额统计的销售额中,该公司产品排名领先,市场占有率约为15.1%。

畅销自然带来了回报。2017年至2019年,“味动力”系列乳酸菌饮品(瓶装)的销售收入分别为11.17亿元、12.41亿元、11.14亿元,占当期主营业务收入的比例分别为97.53%、96.51%和89.48%。

不难看出,味动力系列产品仍是公司业绩好坏的晴雨表,可惜,这款产品的销售收入逐年递减。此外,2019 年度,公司“味动力”系列乳酸菌饮品(瓶装)销售数量同比下降 8.73%。

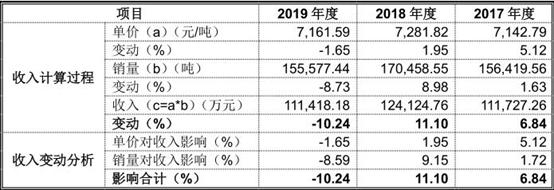

(图片说明:“味动力”系列乳酸菌饮品销售收入变动定量分析)

对此,均瑶健康表示,这是源于市场竞争不断加剧、仿冒影响和其他新品对味动力产品销售的挤占。

一方面,新玩家入局,特别是大厂商伊利、光明及蒙牛等,使这片红海竞争更加激烈,均瑶健康为了维持市场占有率,已经开始降价促销。2019 年度味动力平均销售单价较2018年度下降 1.65%。

就销售渠道来说,报告期内,公司主要的销售区域包括华东地区、华中地区、西南地区和东北地区。2017 年至 2019 年上述四个区域合计的销售收入分别占各年主营业收入的 91.72%、92.24%和 92.46%。

2019年较2018年相比,仅华东地区、华北地区收入有所增长,其他区域收入均下降。均瑶健康表示,为保持市场竞争力,2019年公司加大了销售线下折扣(壹元乐享等)力度,销售折扣支出较多导致。

面临市场冲击,均瑶健康味动力产品也面临价量齐跌窘境,营收呈下降态势。2019 年味动力系列乳酸菌饮品(瓶装)销售收入较 2018 年度减少1.27 亿元。

更为重要的是,均瑶健康的新宠,尚不能独当一面。 2019年该公司推出的“均瑶”6种坚果植物蛋白饮料、“味动力”益生元牛奶饮品等新品,销售收入分别为0.28亿元和 0.24亿元,占总营收比例分别仅为2.25%、1.18%。

(图片来源:公司招股书)

产品青黄不接,系列单一的均瑶健康所面临的是更大的市场不确定性 。

重度依赖经销商

依赖经销商,是消费行业难以避免的问题。均瑶健康也不例外,2019年经销收入占公司主营业务收入的比例高达99%以上。

(图片来源:公司招股书)

均瑶健康另觅电商渠道,尚未成气候。2019 年下半年开始,均瑶健康在电商平台上开设自营管理的网店销售自家产品,包括天猫味动力旗舰店、京东味动力旗舰店、拼多多味动力旗舰店等,但线上销售额仅占全年主营业务收入的0.01%,可谓微不足道。

2019年均瑶健康经销商数量仍在持续提升(增加519个),截至 2019 年底,该公司已发展味动力乳酸菌饮品经销商1306家。

经销商规模不断壮大,均瑶健康稳定主要经销商关系的代价也不小。2019年均瑶健康对发货量前300名的经销商加大了销售折扣激励力度。此外,均瑶健康日对味动力产品出厂价向下调整6-8个百分点。

自身产能不足 代工厂来凑

均瑶健康采用自有工厂和代工厂生产结合的产品生产模式。代工厂的作用,对于均瑶健康可谓重中之重。

目前,均瑶健康尚与11家代工厂进行合作,对代工厂的依赖度仍较高。2017年、2018年和 2019年,公司味动力常温乳酸菌饮品的代工厂产量占公司该产品产量的比重分别为 62.81%、39.96%和35.27%,仍然较高。

重要的是,均瑶健康自身的产能利用率却并不高。报告期内,宜昌工厂的产能利用率呈先升后降态势,2019年约为66%;衢州工厂的产能利用率逐年爬升,22019年达65%。

(图片来源:公司招股书)

报告期内,公司自有工厂产量整体不足总产量60%。但2019年两家工厂的产能利用率均维持在66%左右,并不算高。代工厂与自有工厂的生产成本孰高孰低,招股书中并未交待,为何不减少代工厂而提高自身的产能效率?有待投资人后续调研了解。

另外,均瑶健康准备将募集资金用于宜昌、衢州各产业基地年产常温发酵乳饮料10万吨项目。在产能利用率如此低的情况下,不知道均瑶健康能否消化得了每年突增的20万吨产量。

值得关注的是,2017年至2019年,均瑶健康员工的离职率分别为 60.17%、64.21%及 52.53%。

产品系列单一、依赖经销商和代工厂,风险重重的均瑶健康能否玩出新鲜感,在风云迭起的饮料市场想要吸引资本注意,均瑶健康仅靠乳酸菌恐怕还不够。

〖特别声明〗:本文内容仅供参考,不做权威认证,如若验证其真实性,请咨询相关权威专业人士。如有侵犯您的原创版权或者图片、等版权权利请告知 wzz#tom.com,我们将尽快删除相关内容。

微信扫一扫

微信扫一扫